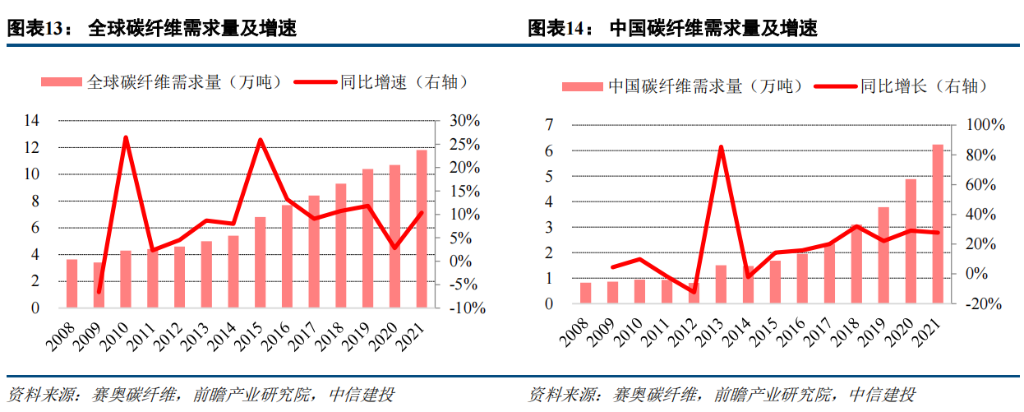

全球碳纤维市场需求稳步增长,中国碳纤维需求加速提升。根据赛奥碳纤维的数据,过去 10 年全球碳纤维

需求量 CAGR 达 10.37%;2021 年全球碳纤维需求量同比增长 10.38%至 11.80 万吨,增速显著提升 7.59 个百分点。

同期中国市场由于应用比例基数较低,CAGR 达 20.97%,但由于新兴行业需求快速释放,中国市场增速处在持续上升的态势;截至 2021 年中国市场需求量为 6.24 万吨,同比增长 27.69%,需求量全球占比首次超过 50%,

增速及需求规模均全球领先。

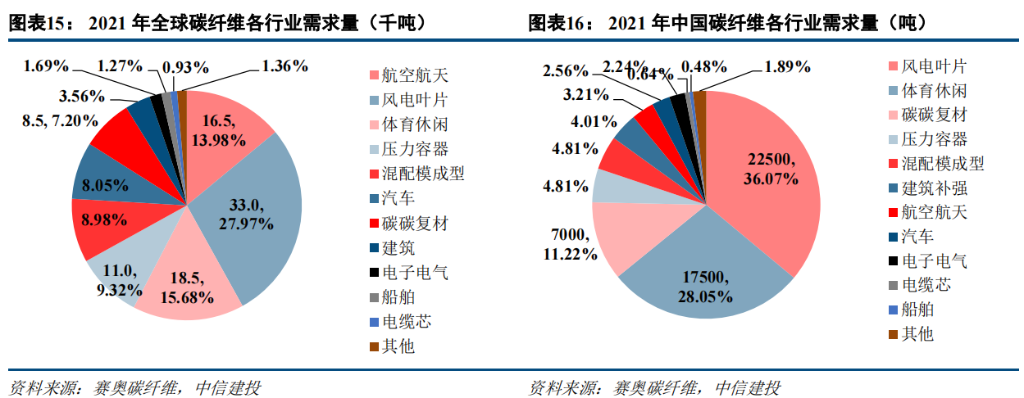

从应用领域来看,全球碳纤维主要用于风电叶片、体育休闲、航空航天三大领域上。2021 年风电叶片碳纤维需求增长 7.84%至 3.30 万吨,占全球总需求的 27.97%,依旧是碳纤维下游最大市场;体育休闲市场同比增长20.13%至 1.85 万吨,占比 15.68%;航空航天需求增长 0.30%至 1.65 万吨,占比 13.98%。压力容器、碳碳复材需求分别增长 25%、70%至 1.10 万吨、0.85 万吨,与体育休闲成为全球碳纤维市场增长的主力。

中国 75%碳纤维需求集中在风电叶片、体育休闲与碳碳复材,2021 年需求量达到 2.25、1.75、0.70 万吨,分别对应细分领域全球总需求的 68%、95%、82%;2021 年受益于全球光伏行业的快速增长,中国碳碳复材需求量增加 4000 吨,增幅高达 133%,逐渐成为国内优势领域。

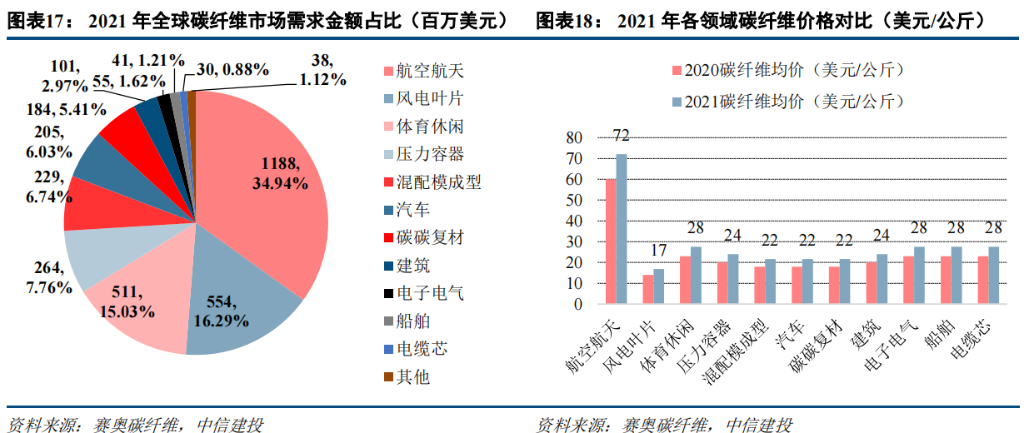

从全球碳纤维市场需求金额行业占比来看,航空航天超过风电叶片与体育休闲总和。航空航天用碳纤维丝

束小、质量要求最高,2021 年达到 72 美元/公斤的最高均价,同比增长 20%,因此具有最高的市场需求金额。

2021 年全球航空航天碳纤维需求金额 11.88 亿美元,占比高达 34.94%。风电叶片作为近年来发展起来的碳纤维

应用领域,已成为销量第一的碳纤维应用市场,但其所用碳纤维在各领域所用碳纤维中价格最低,为 17 美元/公斤,市场总需求金额 5.54 亿美元,占比 16.29%。

体育休闲用碳纤维市场发展较为完善,需求稳步增长,所用碳纤维价格仅次于航空航天用碳纤维,为 28 美元/公斤,2021 年市场需求金额 5.11 亿美元,占比 15.03%。

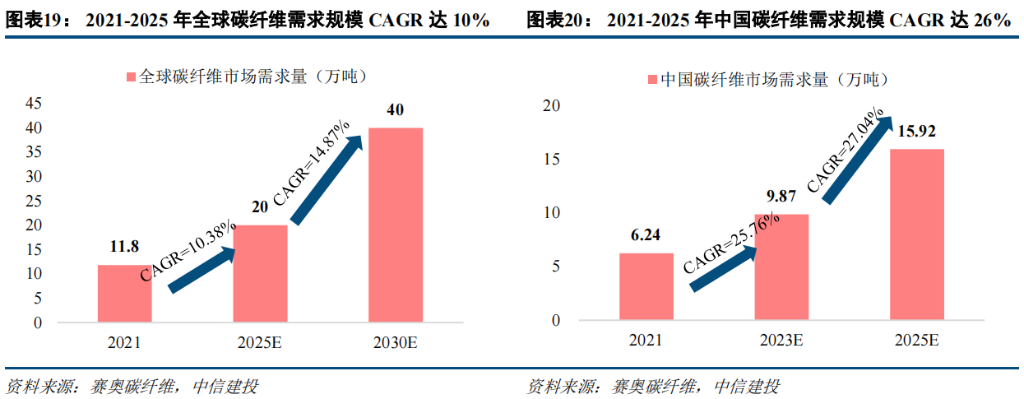

预计 2025 年国内碳纤维需求量接近 16 万吨,约占全球 80%。据赛奥碳纤维预测数据,全球碳纤维市场需

求量有望从 2021 年的 11.8 万吨提升至 2025 年的 20 万吨,4 年复合增速 10.38%;中国碳纤维需求量相应从 2021年的 6.24 万吨提升至 2025 年的 15.92 万吨,复合增速 26.4%。随着国内碳纤维下游应用快速发展,需求量相较于全球获得显著的超额增速。

风电叶片:“双碳”政策推动风电长期发展,叶片大型化提升碳纤维需求

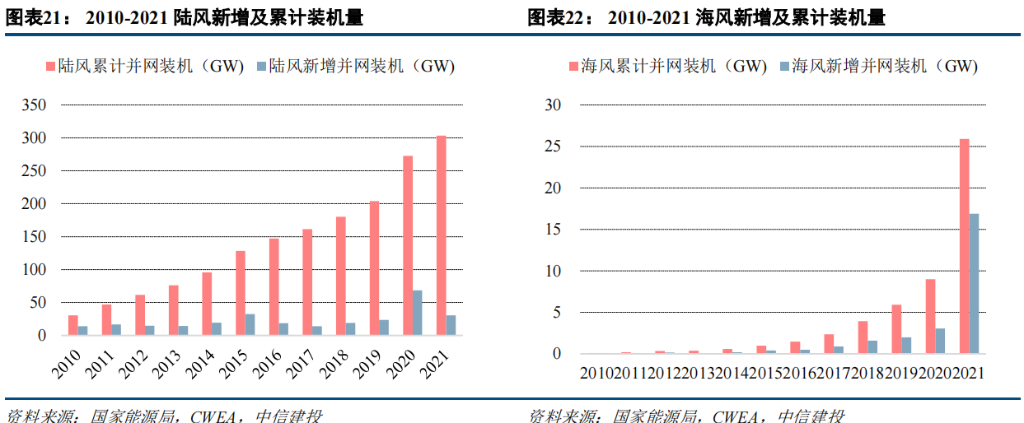

碳达峰、碳中和政策助推新时代能源革命,低碳绿色转型利好风电发展。得益于双碳政策,2020 年我国陆

风新增装机达到高位,2021 年海上风电资源优势明显。在我国重视并大力支持风电行业发展的背景下,我国风电装机容量呈现出加速增长的态势,2021 年新增风电并网装机 47.57GW,其中陆风新增并网装机 30.67GW,海风同比增长 452%至 16.9GW。

截至 2021 年,我国风电累计并网装机 329.26GW,同比增长 16.8%,其中陆、海风累计并网装机分别约为 303.37GW、25.89GW。海风资源优势更加明显,未来在海风装机增速将领先于陆风;

由于海上风电叶片尺寸及功率普遍高于陆风,叶片大型化趋势将持续加速。

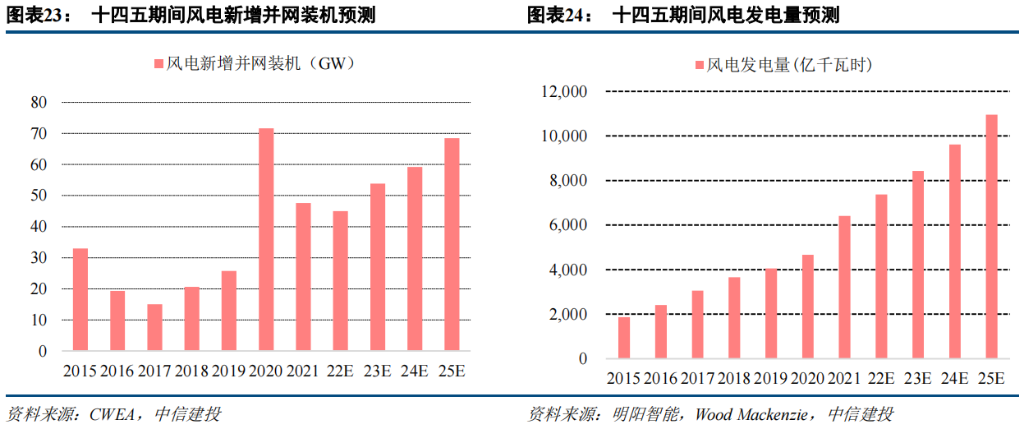

根据我们此前《玻纤系列报告二:掘金双碳政策的风电纱》报告中对十四五期间中国风电新增并网装机的

测算,十四五期间中国年均新增风电并网装机 54.82GW,2025 年风电新增并网装机有望达 68.5GW,风电累计并网装机达 556GW,较 2020 年增长 93.84%。预计到 2025 年,非化石能源占比一次能源消费量将提高到 20.59%,达到 39,316 亿千瓦时,其中风能发电量为 10,762 亿千瓦时,较 2020 年实现翻倍。

集中式和分散式陆风齐头并进,海风抢装年后新增装机逐步提升。2020 年抢装潮透支 2021 年陆上风电发

展势头,预计未来陆风发展趋势将由政策驱动的抢装模式向集中式+分散式风电的稳健模式切换。而海上风电资源优势明显,2021 年新增装机达 16.9GW,在经历了 2021 年的海风抢装年后,预计 2022-2025 年海风新增并网装机容量仍将从高于 2019 年的基数逐年提升,但难以超越 2021 年的高点。根据我们此前《玻纤系列报告二:掘金双碳政策的风电纱》测算,2022 年之后中国风电新增装机将逐年持续增长,到 2024-2025 年陆风有望突破每年 50GW 的新增并网装机,海风整个十四五期间年均新增并网装机有望超过 8GW。

风机产品功率加速迭代,叶片大型化趋势明显。为了提高风力发电效率并降低度电成本,风电机组大型化

已成为发展的必然趋势。随着风电机组功率,叶片直径,塔架高度,容量系数的提高,风机大型化一方面可减

少风机制造过程中单位功率原材料用量,另一方面推动风电场配套建设和运维成本的下降。

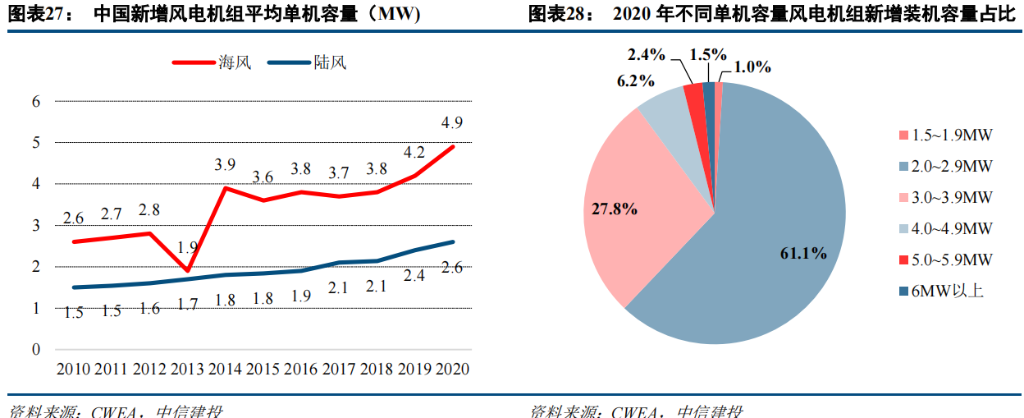

据 CWEA 数据,

2020

年,中国新增装机的风电机组平均单机容量为 2668KW,同比增长 8.7%,其中海上风电机组平均单机容量为4885KW,同比增长 15.2%。在新增风电机组中,2.0MW(不含 2.0MW)以下的新增装机仅占 1%;2.0 MW(含2.0MW)~2.9MW 新增装机占比达 61.1%,比 2019 年下降了 11%;3.0 MW(含 3.0MW)~3.9MW 新增装机占比 27.8%,同比增长 10.1%。大兆瓦风机要求大尺寸叶轮,风电叶片大型化趋势也十分明显。

风电叶片大型化、轻量化发展,带动碳纤维渗透率提升。2014 年全球风电新增装机中 88%机型叶轮直径小于 110 米,而 2019 年叶轮直径为 110 米以上的风机占比达到 86.5%,2020 年主流机型的叶轮直径为 131-150 米,2021 年部分机型叶轮直径超过 200 米,叶片大型化趋势明显。大尺寸的风电叶片可以提高风能利用小时数,但较大尺寸的叶片对于材料的性能要求更加苛刻。碳纤维复合材料作为风机叶片的制造材料具有以下优势:提升叶片整体刚度,减轻叶片质量;提高叶片的抗疲劳性能;使风机输出更平稳均衡,提高效率;具有振动阻尼特性等。

在满足刚度和强度的前提下,碳纤维比玻璃钢叶片质量轻 30%以上。因此,随着叶片不断大型化,物理性能更出色的碳纤维材料则成为了更理想的选择。风电装机的持续增长,叠加风电叶片碳纤维渗透率的提升,将使得风电用碳纤维需求持续较快增长。

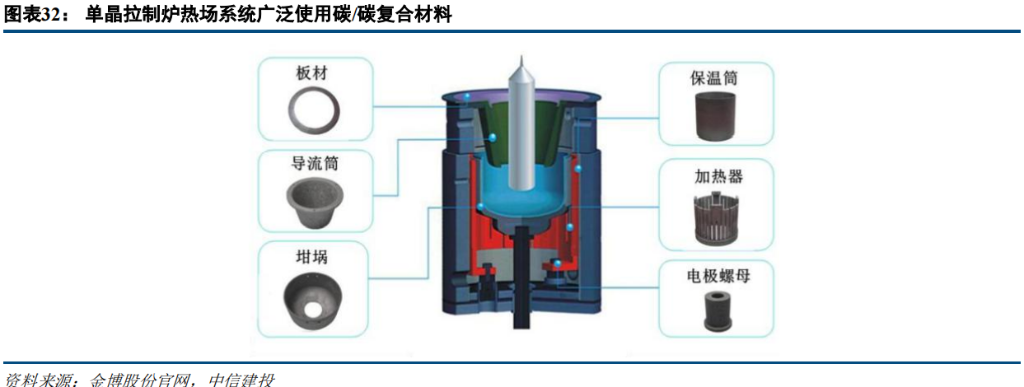

碳/碳复合材料热场产品逐渐成为市场主流,将充分受益于光伏产业的快速发展。碳/碳复合材料是碳纤维

(或石墨纤维)为增强体,以碳(或石墨)为基体的复合材料,是具有特殊性能的新型工程材料;其中热场材料是重要的应用场景。

热场是指为了融化硅料,并使单晶生长保持在一定温度下进行的整个系统,主要应用场

景包括坩埚、导流筒、加热器、保温筒、板材和电极等。由于碳/碳复合材料热场产品具有质量轻、损伤容限高、

强度高等突出特点,正在逐渐成为主流热场材料,在上述多个热场应用中都有较高的渗透率;并且不断往大直

径、高强度、长使用寿命方向发展,以适应单晶硅往大型方向发展的需要。由于目前硅基太阳能电池占 80%以上,因此光伏产业的急剧发展直接带动了上游关键配套碳/碳热场材料的迅猛发展。

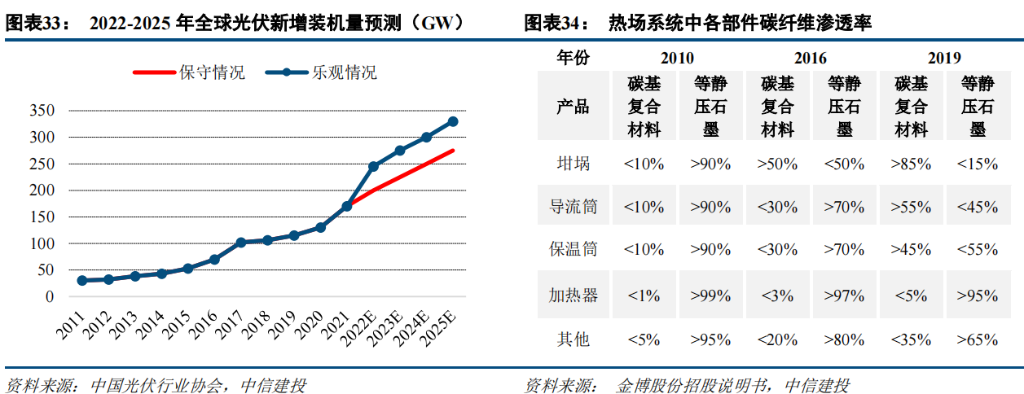

预计 2022-2025 年全球光伏新增装机量逐年稳步提升,带动碳/碳热场材料快速发展。2021 年国内外光伏市

场快速增长,使得单晶硅炉以及配套碳毡与其他热场部件的需求增长,为整个碳/碳复合材料贡献显著增量;

2021年,我国碳/碳复合材料碳纤维需求量为 0.7 万吨,占比为 11.2%,同比增长 133%。

预计在十四五期间,受益

于双碳政策推动,我国光伏新增装机量将逐年稳步提升;我国光伏产业在全球占据优势地位,国内热场材料需

求还将受益于海外光伏装机需求的增长。预计未来 5 年碳/碳热场材料等复材仍维持较快增速。

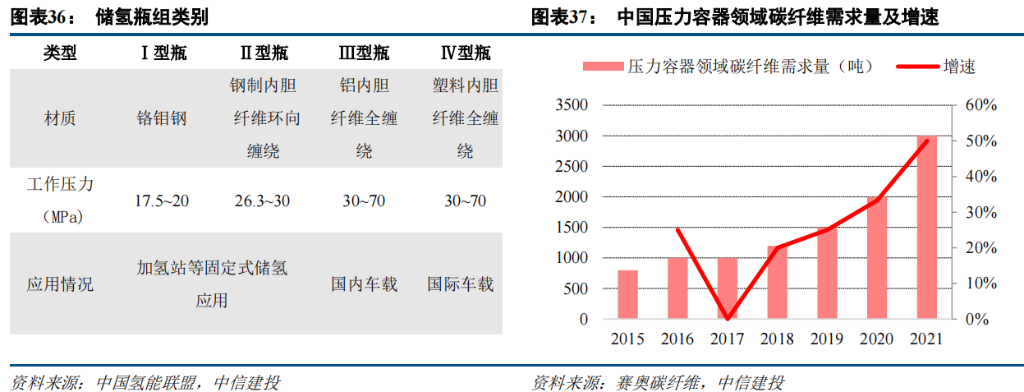

压力容器:受益于氢能产业发展,储氢气瓶市场前景可观

受益于氢能产业发展,储氢气瓶市场前景可观。2020 年十四五规划中提到在氢能与储能等前沿科技和产业

变革领域,组织实施未来产业孵化与加速计划。根据中国氢能联盟的测算,2030 年中国氢气需求量将达到 3500万吨,到 2050 年氢能将在中国终端能源体系中占比至少达到 10%。

目前氢的储存主要有气态储氢、液态储氢和

固体储氢三种方式,且高压气态储氢已得到广泛运用。高压气态储氢具有充放氢速度快、容器结构简单等优点,是现阶段主要的储氢方式,分为高压氢瓶和高压容器两大类。其中钢质氢瓶和钢质压力容器技术最为成熟,成

本最低。

20MPa 钢制氢瓶已得到了广泛的工业运用,并与 45MPa 钢质氢瓶、98MPa 钢带缠绕式压力容器组合应

用于加氢站中。碳纤维缠绕高压氢瓶的开发应用实现了高压气态储氢由固定式应用向车载储氢应用的转变。

70MPa 碳纤维缠绕Ⅳ型瓶已是国外燃料电池乘用车车载储氢的主流方式。35MPa 碳纤维缠绕Ⅲ型瓶目前仍是我国燃料电池商用车的车载储氢方式,70MPa 碳纤维缠绕Ⅲ型瓶已少量用于我国燃料电池乘用车中。未来随着Ⅳ

型瓶技术的普及,以及燃料电池商用车的市场打开,储氢气瓶带来的碳纤维需求量有望快速增长。

交通领域将是氢能消费的重要突破口,国内压力容器碳纤维市场有待扩容。《氢能产业发展中长期规划

(2021-2035 年)》指出,到 2025 年燃料电池车辆保有量达到 5 万辆,部署建设一批加氢站;可再生能源制氢量达到 10-20 万吨/年,成为新增氢能消费的重要组成部分,实现二氧化碳减排 100-200 万吨/年。

据中国氢能联盟数据,预计燃料电池商用车销量将在 2030 年达到 36 万辆,约占商用车总销量的 7%。短期内,据赛奥碳纤维判断,2022 年,中国将至少新增 10,000 辆氢能源车,主要在物流车、重卡和大巴领域,其中重卡为 6,000 台。重卡储氢气瓶为 210L-385L,单个瓶子碳纤维用量在 40-45 公斤之间,单车一般配置 6-8 个瓶组。2023-2025 年,物流车以及大巴车的示范加大和重卡的逐渐推广(最大重卡碳纤维用量约为 500KG),持续带动碳纤维需求。据此我们对中国压力容器碳纤维需求量做预测,2025 年该领域碳纤维需求量有望突破 8130 吨,复合增速达28.30%。

航空航天:全球市场缓慢复苏,中国市场潜力巨大

航空航天领域碳纤维应用愈加成熟,应用范围更加广泛。与常规材料相比,碳纤维复合材料可使飞机减重,

并有能力克服金属材料容易出现疲劳和被腐蚀的缺点,是大型整体化结构的理想材料。在航天领域,碳纤维复合材料作为结构功能一体化构件,最早被用于人造卫星天线和卫星支架的制造;又因其耐热耐疲劳的特性,碳

纤维也广泛应用于固体火箭发动机壳体和喷管上。在航空领域,碳纤维复合材料在 20 世纪 70 年代首次被应用在飞机上的一些二级结构,如整流罩、控制仪表盘和机舱门等。近三十年来,随着高性能碳纤维和预浸料-热压

罐整体成型工艺的成熟,碳纤维复合材料的使用逐步进入到机翼、机身等受力大、尺寸大的主承力结构中。

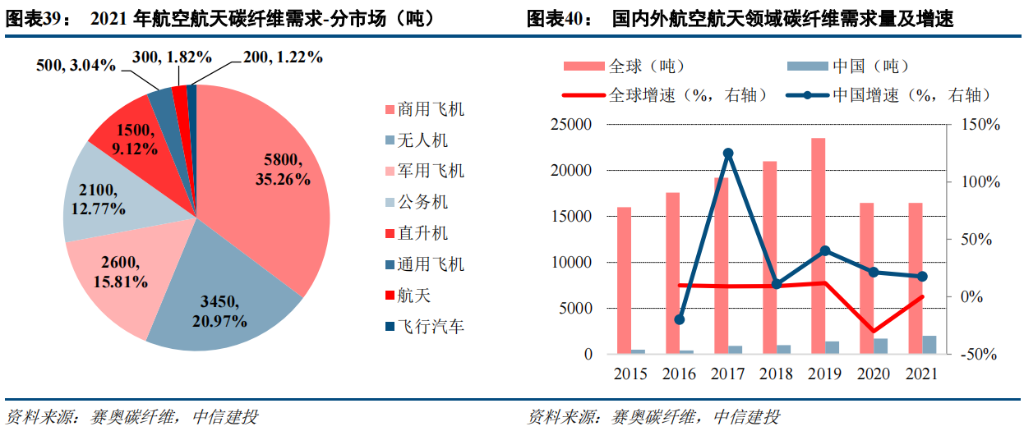

航空航天市场缓慢复苏,高附加值碳纤维使得该领域前景可观。2021 年全球航空航天领域中,商用飞机对

碳纤维的需求量最大,为 5800 吨,占比为 35.3%;其次是无人机,需求量 3450 吨,占比 21%;军用飞机碳纤维需求量 2600 吨,占比 15.81%。受疫情影响,全球民用航空市场萎缩,对航空航天领域用碳纤维的需求端造成不利影响,预计 2024 年以后将迎来明显恢复。我国航空航天市场过去基数小、增速快,随着新军机型的列装以及国产大飞机 C919 的逐步量产和 C929 的研发推进,十四五期间较全球仍有望获得显著的超额增速。

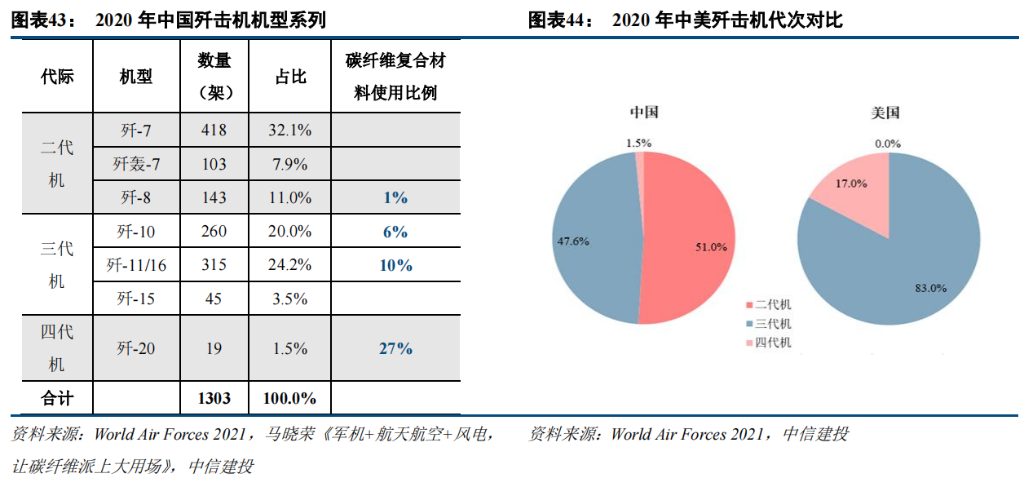

“十四五”期间军机列装提速,新型战机更新换代需求大。“十三五”时期提出我国在装备建设总体形态上,

要

淘汰一代装备、压减二代装备、批量列装三代以上装备,基本建成以三代为主体、四代为骨干的装备体系。“十四五”纲要正式提出要加快国防和军队

现代化,贯彻落实新时代军事战略方针。

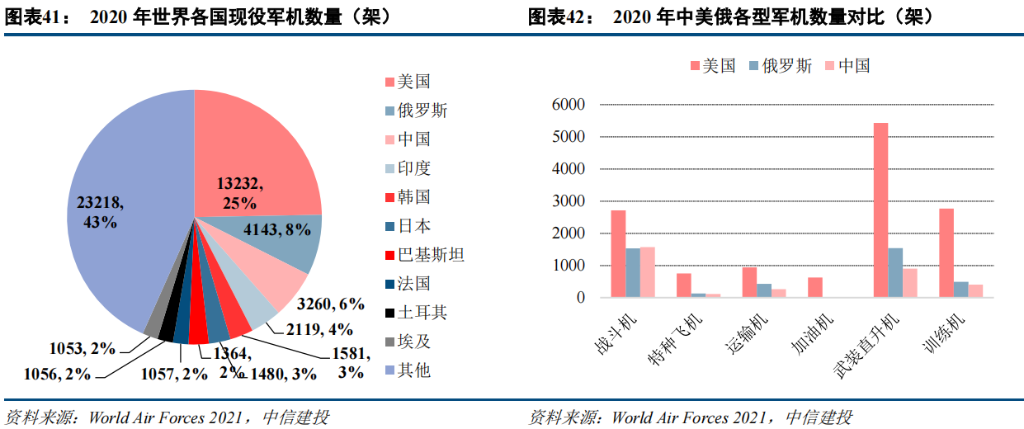

我国目前军机数量相较于美俄仍有较大差距,且产品结构偏落后,二代机占比较高。在

存量

方面,2020 年我国军机数量为 3260 架,占世界军机总量的 6%,占美国军机总量的 25%,数量差距较大。其中我国战斗机总量 1571 架,虽排名第三但远低于美国的 2717 架。受益于“十四五”强军强国政策的大力推进实施,实现“把人民军队全面建成世界一流军队”的目标,我国军机增补空间很大。

在结构方面,我国军机与美国相比存在代差。美国目前已淘汰二代机,战斗机主要以 F-15、F-16 和 F-18

为代表的三代机为主,占比达 83%,部分空军和海军已经使用以 F-22 和 F-35 为代表的四代机。而我国目前以歼-7、歼-8 代表的二代机占比 51%,以歼-10、歼-11 和歼-15 为代表的三代机占比 47.6%,歼-20 和歼-31 为代表的四代机尚未大规模投入使用,目前歼-20 仅列装 19 架。这与我国到 2020 年基本跨入战略空军门槛,构建以四

代装备为骨干、三代装备为主体的武器装备体系不相符,军机结构亟需优化。未来我国军机更新换代需求强烈,

“十四五”期间新型战机有望实现批量生产、加速列装。

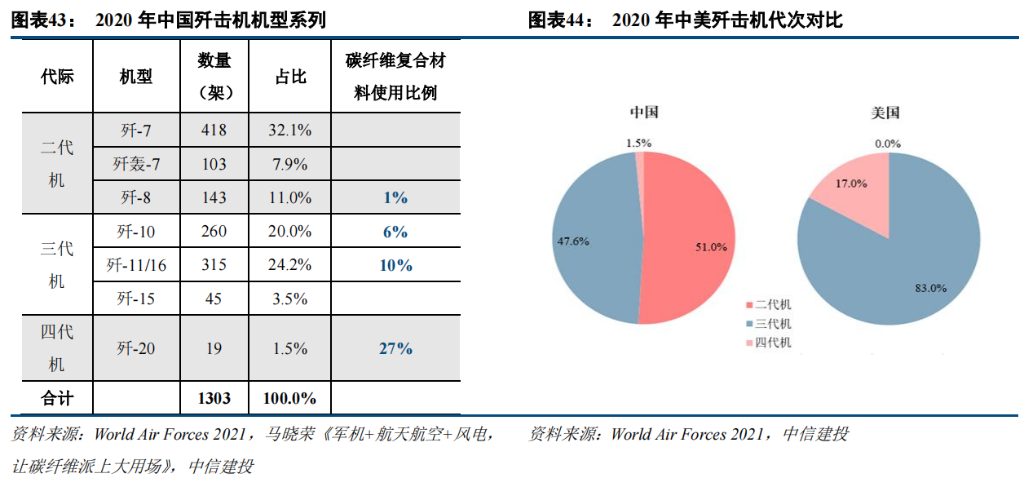

军机列装提速叠加新型战机的换代升级,将推动军用航空碳纤维市场规模增长。由于碳纤维复合材料在结

构轻量化中无可替代的性能优势,其在军用航空中得到了广泛应用和快速发展。20 世纪 70 年代至今,复合材

料在军用飞机上的用量和应用部位不断增加。国外军用飞机从最初将复合材料用于尾翼级的部件制造发展到今

天用于机翼、口盖、前机身、中机身、整流罩等多个部位。根据马晓荣《军机+航天航空+风电,让碳纤维派上大用场》数据显示,以美国军机为例,F-14A 战机碳纤维复合材料用量仅有 1%,到 F-22 和 F-35 为代表的第四代战斗机上碳纤维复合材料用量达分别为 24%和 36%,大型轰炸机方面 B-2 隐身战略轰炸机的碳纤维复合材料占比达到了 38%。目前我国最先进的第四代战斗机歼-20 的碳纤维使用比例为 27%,相比之下第三代战斗机歼-10和歼-11 的碳纤维用量仅为 6%和 10%。据马晓荣论文数据预测,

未来我国十五年军机碳纤维需求量将达到 14154吨,年均需求为 944 吨。

随着碳纤维复合材料在军用航空领域上应用比例的增加,以及军机换代更新带来的军

机数量增长,我国军机碳纤维复合材料应用将呈现逐年递增的趋势。

民用航空

碳纤维复合材料应用范围不断扩大

质量占比不断提升

碳纤维复合材料应用范围不断扩大,质量占比不断提升。由于碳纤维复合材料具有低密度、高比强度、高

比模量、可设计性强等优点,在飞机上采用碳纤维复合材料可以大幅度减轻机体结构质量、改善气动弹性,提高飞机的综合性能,大批量飞机零部件相继采用碳纤维复合材料,并且采用复合材料的面积、部位和重量也日

趋增加。碳纤维复合材料最早在 20 世纪 80 年代应用于客机的非承力构件上,早期碳纤维复合材料占比仅为5%~6%。随着技术的不断进步,碳纤维复合材料逐渐作为次承力构件和主承力构件应用在客机上,其质量占比也开始逐步提升。空客的 A380 中复合材料占比达到 23%,最新的 B787 和 A350,复合材料的用量接近甚至超50%,如机头、尾翼、机翼蒙皮等部位也采用了碳纤维复合材料。

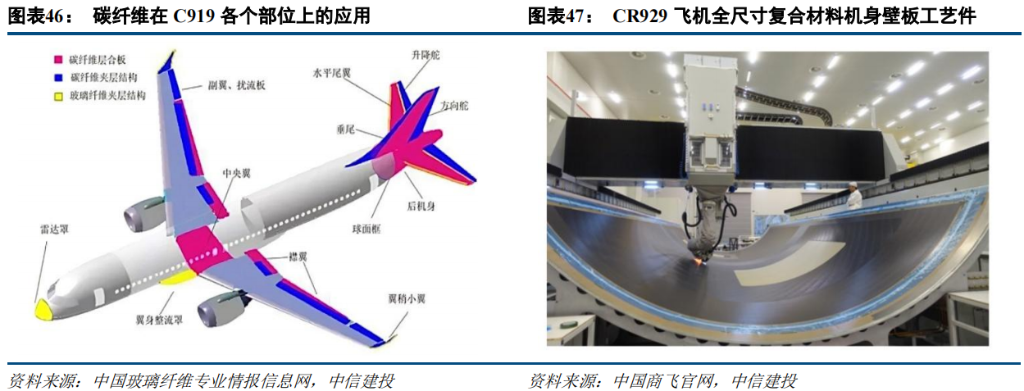

我国在 2017 年首飞的中国商飞 C919 大客机采用了碳纤维复合材料,大概占整机重量的 11.5%,其应用范

围涵盖方向舵等次承力结构和飞机平尾等主承力结构,主要包括雷达罩、机翼前后缘、活动翼面、翼梢小翼、翼身整流罩、后机身、尾翼等部件,其中尾翼主盒段和后机身前段使用了先进的第三代中模高强碳纤维复合材料,这是国内民用飞机研制中首次在主承力结构、高温区、增压区上使用复合材料。目前中国商飞和俄罗斯联

合航空制造集团公司正在携手研制远程宽体客机 C929,预计该机型碳纤维复合材料的用量将超过 50%。

单通道喷气客机仍为主流,国产 C919 前景广阔。据中国商飞预测数据,到 2039 年中国航空市场将拥有 9641

架客机,其中单通道喷气客机 6521 架,双通道喷气客机 2174 架,喷气支线客机 946 架。2020~2039 年间,预计将有 8725 架飞机交付中国市场,新机交付量约占全球的 21.5%,将是全球新机交付的最大市场。单通道喷气客机交付近 6000 架,占二十年交付总量的 68.0%,其中近八成的单通道喷气客机机队为 160 座级;双通道喷气客机 1868 架,占总交付量的 21.4%,以 250 座级喷气客机机队为主,占双通道喷气客机交付总量的 75.3%;其余为喷气支线客机,二十年时间里将交付近千架,均为 90 座级。预计未来二十年,全球航空市场需求最大的依旧是单通道喷气客机。到 2039 年末,预计现役机队中约 87.6%(超过 14000 架)的单通道喷气客机将被替代,接近 3 万架的单通道喷气客机将交付市场。

C919 飞机是我国首款完全按照国际先进适航标准研制的单通道大型干线客机,具有我国完全的自主知识产权,最大航程超过 5500 公里,为 150 座级,性能与国际新一代的主流单通道客机相当。C919 于 2017 年 5 月 5日成功首飞,2022 年 5 月 14 日中国商飞交付首家用户(东航)的首架 C919 大飞机首飞成功。据中国商飞 2020年预测,C919 的初期年产量将在 150 架次左右,在手订单达 1000 架。

新兴应用市场不断扩展,碳纤维需求多点开花

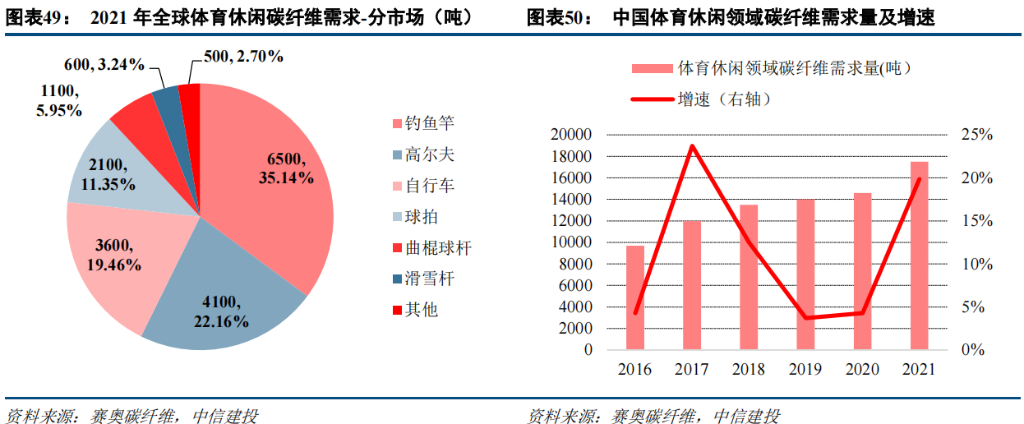

体育休闲成熟发展,碳纤维应用平稳增长。由于碳纤维的高比强度和高比模量以及诸多优良特性,使其可用来制造轻而强和刚而坚的各种制品,在体育休闲器材上得到了广泛运用,如高尔夫球杆、自行车等。2021 年,全球体育休闲领域碳纤维需求 1.85 万吨,其中钓鱼竿对碳纤维需求量最高,为 6500 吨,占比 35.14%,其次是高尔夫和自行车,分别占比 22.16%和 19.46%。中国在 2016~2021 年间,体育休闲领域碳纤维需求量稳步上涨,复合增速达 12.53%。2020 年,中国体育休闲领域碳纤维需求量首次被风电领域碳纤维需求量超过,预计未来将维持此格局;运动健康理念的普及,以及人均消费能力的提升,将驱动体育休闲市场长期平稳增长。

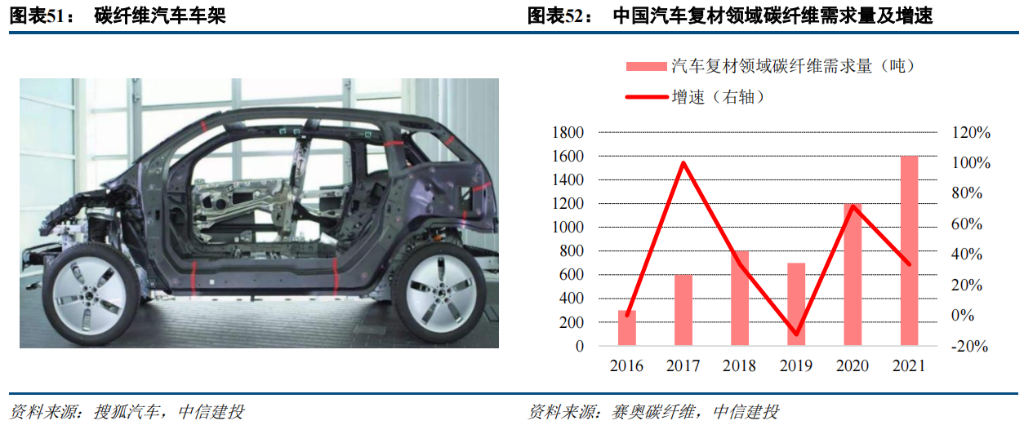

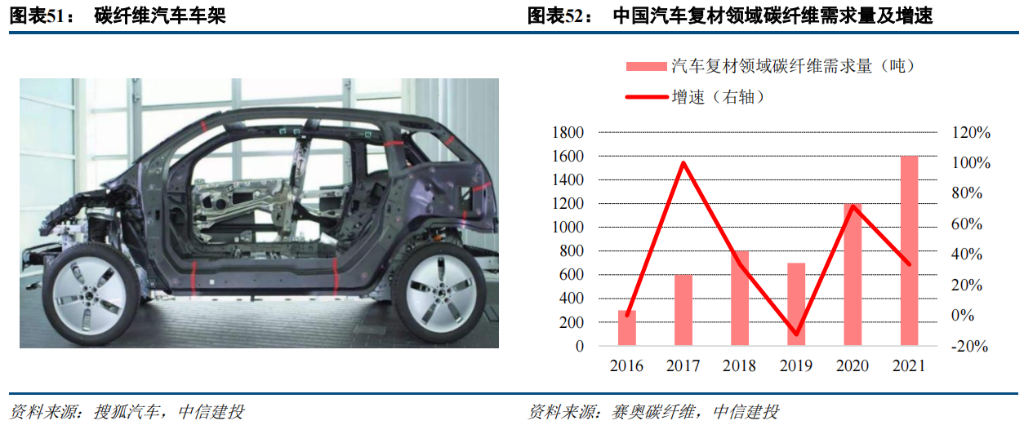

轻量化愈受关注,汽车复材空间广阔。碳纤维作为综合性能最好的轻量化材料,目前已有众多车企在新产

品中加入碳纤维复合材料,如雪佛兰 C8 汽车车架部分材料使用的就是弧形拉挤的碳纤维复合材料型材。奔驰企业也和日本东丽联手开发车用碳纤维的运用,推动碳纤维在车辆产业的普及化。2021 年中国汽车领域碳纤维需求量 1600 吨,同比增长 33.3%,过去 5 年 CAGR 达 39.77%。

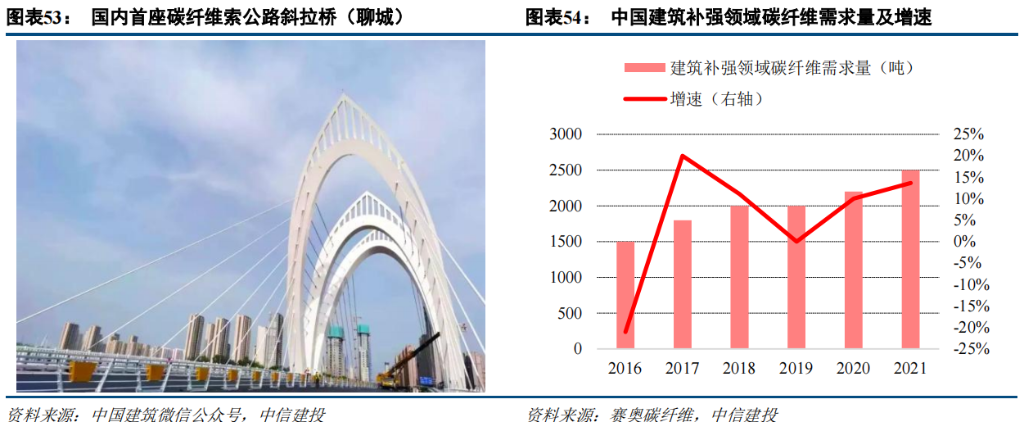

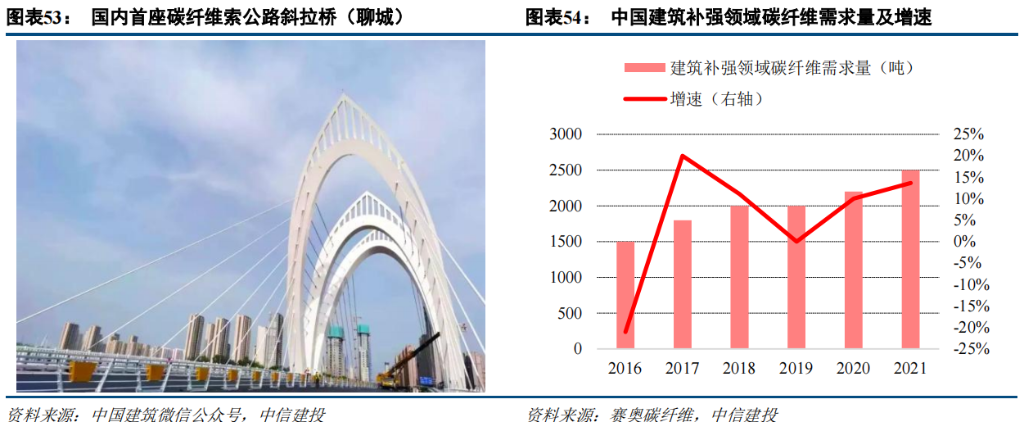

城市更新与路桥改造背景下,建筑补强作用凸显。建筑补强市场除了通常意义的建筑,也包括了建筑机械、

桥梁、隧道及工业管道等领域,其中有 80-90%的碳纤维用于建筑及桥梁结构加固补强。2021 年 12 月,国内首

座千吨级碳纤维斜拉索车行桥在聊城举行挂索仪式,成为世界上最大跨度碳纤维索斜拉桥,斜拉索大桥模式的

推广将为碳纤维拓宽应用场景。2021 年中国建筑补强碳纤维需求量 2500 吨,同比增长 13.64%,过去 5 年 CAGR达 10.76%。

国内碳纤维需求综述:基于以上测算,并结合赛奥碳纤维对于远期规模的判断,我们预计 2025 年中国碳纤维需求量达 15.92 万吨,2021-2025 年 CAGR 达 26.40%,占比全球总需求的 79.62%。2025 年我国风电叶片、体育休闲、碳碳复材预计成为万吨级碳纤维市场,需求量分别达 5.89、2.75、1.64 万吨;压力容器用碳纤维需求量有望达到 8130 吨,预计将逐步发展成第四个万吨级市场。航空航天、汽车复材、建筑补强领域碳纤维需求量将分别达到 4071、4570、3934 吨。

文章来源 | 中信建投证券

杨 光,李长鸿

返回列表

返回列表